一人暮らしで手取り15万円だけど、新NISAで資産形成をしたいと思っているあなたはこんな悩みがありませんか?

- 毎月ギリギリだから、生活費が足りるか不安

- 失敗が怖くて踏み出せない

- 将来のために少しでもお金を増やしたい

投資と聞くと「危なそう」「難しそう」と感じるかもしれませんが、新NISAは手取り15万円でも始めやすい仕組みです。

「生活費をどうやりくりするか」「どうやって資金を作って投資に回すか」こんな悩みがあってもできます。

この記事では、手取り15万円でも無理なく新NISAを始めるための具体的なステップを詳しく解説しています。

新NISAの活用方法をしっかり理解し、未来に向けた一歩を踏み出しましょう。

まえっか

まえっか少しの工夫と行動が、あなたの将来を大きく変えます。

当サイトは投資において、個人の見解や実績など情報提供を目的としています。投資の正確性や安全性を保証するものではありません。掲載内容によって生じた損害等の責任は一切負いかねますのでご了承ください。投資の最終判断はご自身でお願いします。

手取り15万円の基本情報

手取り15万円で一人暮らしの場合、家賃や光熱費、食費などで毎月の収入の大部分がなくなります。

さらに急激な物価上昇で、生活費の負担はますます重くなるばかり。

手取り15万円の年収や、平均年収との比較を見ていきましょう。

手取り15万円の年収は約230万円

手取り15万円の年収は、税金や社会保険料の金額によって変わりますが、額面給与は約19万円で年収にすると約230万円です。

正社員ならボーナスや手当があることが多いので、230万円よりは高くなります。

各年代の収入と比べる(ボーナス・手当なし)

厚生労働省の令和5年賃金構造基本統計調査によると、各年代の平均収入は以下の通りです。

| 年代 | 月収(約) | 年収(約) |

|---|---|---|

| 10代 | 19万円 | 228万円 |

| 20代 | 24万円 | 290万円 |

| 30代 | 30万円 | 360万円 |

| 40代 | 35万円 | 415万円 |

| 50代 | 37万円 | 448万円 |

| 60代 | 29万円 | 345万円 |

| 平均 | 29万円 | 345万円 |

手取り15万円の平均年収はボーナスや手当がない場合、10代の平均収入と同じ水準で、各年代の平均と比べると低いです。

手取り15万円を50代の平均収入と比べると、2倍弱の差があります。

一人暮らしの生活費

一人暮らしの生活費は、住む地域、ライフスタイル、物価によって変わります。

総務省「家計調査報告(令和4年)」によると、一人暮らしの月間生活費は平均で161,753円です。

生活費には、家賃や光熱費、食費、通信費などが含まれていて、とくに都市部は家賃の割合が大きくなる傾向があります。

手取り15万円の一人暮らしは厳しい状況です。

以下が一人暮らしの、項目別の月平均支出額です。

| 消費項目 | 月平均の支出額(一人暮らし) |

|---|---|

| トータル支出 | 161,753円 |

| 食費 | 43,276円 |

| 住 居 | 23,322円 |

| 光熱・水道 | 13,098円 |

| 家具・家事用品 | 5,613円 |

| 被服及び履物 | 5,280円 |

| 保健医療 | 7,441円 |

| 交通・通信 | 19,344円 |

| 教 育 | 2円 |

| 教養娯楽 | 18,700円 |

| その他 | 25,678円 |

自分の家賃は約7万円です。

手取り15万円でも新NISAを始めるべき理由

新NISAは手取り15万円でも利用しやすい制度で、すぐに資産形成が始められます。

以下が手取り15万円でも新NISAを始めるべき理由です。

- 低収入をカバーする

- 物価上昇(インフレ)に備えられる

- 年金が少なくなる

- 税金なしで資産形成しやすい

- 将来の選択肢が広がる

1つずつ見ていきましょう。

低収入をカバーする

今の経済状況では支出は増えるけど、収入アップは期待できません。

新NISAは100円から積立できるので、無理なく時間をかけて少しずつ増やせます。

手取り15万円でも、近い将来や老後のための資産形成ができて安心感をもてます。

やらないと、どんどん経済格差が広がります。

物価上昇(インフレ)に備えられる

物価が上がると同じ金額でも、以前より買える物の量が減ります。

例えば、今年100円で買えた物が、来年には120円になるカンジです。

新NISAで利益が出れば、現金をそのまま持っているよりお金の価値を保ちやすくなります。

今は売っている物すべてがインフレです。

年金が少なくなる

少子高齢化の影響で、将来の年金支給額が減少する可能性が高いです。

支給開始年齢の引き上げも十分あり得ます。

生活の維持が難しくなるので、年金に頼るだけでなく、自分で資産形成をしましょう。

年金はもらえないと思っています。

税金なしで資産形成しやすい

新NISAは投資金額1,800万円までなら、どんなに利益が出ても税金がかかりません。

かりに通常の投資なら利益に20.315%の税金がかかります。

例えば通常投資で利益が50万円だとしたら、手取りは以下になります。

50万円(利益)×20.315%(税金)=398,425円(手取り)

なんと税金で101,575円も持っていかれます。

新NISAは税金がないので、利益は全部手元に残ります。

将来の選択肢が広がる

資産形成は、単に老後のためだけではありません。

長期的な視点で資産運用を行うと、以下のような将来の選択肢が広がります。

- 独身を楽しむ

- 車、マイホームの購入

- 結婚や子育てなどの備え

- キャリアチェンジやスキルアップ

- 起業やフリーランスとしての独立

資産運用で得た利益を元手に独身を楽しみながら、大好きな旅行に行ったり趣味に没頭したりできます。

車、マイホーム、結婚や子育てなどの、ライフプランの変化に備えるのもアリです。

転職や資格取得で正社員になれたり、独立したりして収入アップも狙えます。

何をするにもお金が必要です。

新NISAの基本情報

新NISAは2024年1月1日からスタートした、投資の利益に税金がかからない魅力的な制度です。

以下が新NISAの基本情報です。

- 100円から投資できる

- 制度の期限なし

- 年間投資額360万円まで税金なし

- 投資金額が合計1,800万円まで税金なし

- つみたて投資枠と成長投資枠の併用OK

- 売っても非課税枠が翌年に復活

- 18歳以上が利用できる

100円から投資できるなら始めやすいね。

新NISAのメリット・デメリット

新NISAはメリットが多いですが、デメリットもあるので見ておきましょう。

新NISAのメリット・デメリットは以下の通りです。

| メリット | デメリット |

|---|---|

| 100円から始められる 急な出費に合わせやすい 税金なし 非課税期限なし 現金化しやすい 確定申告不要でラク | 元本保証ではない 投資商品選びに迷うかもしれない 短期のリターンは期待しにくい ストレスになるかもしれない |

1つずつ見ていきましょう。

メリット

100円から始められる

新NISAは月100円から始められるので、多額の資金がいらないのが大きなメリットです。

手取り15万円の一人暮らしでも、無理せず少しずつ積立を続けられます。

生活に余裕がなくても、始めやすい仕組みですね。

急な出費に合わせやすい

新NISAは積立金額をその都度変更できるので、急な出費があっても合わせやすいのが特徴です。

例えば、以下のような急な出費があるかも知れません。

- 家電の故障

- 結婚式へ出席

- 病気やケガの治療費

- 自動車の修理代

- 物価の高騰

急な出費があっても、積立金額を一時的に減額し、出費が落ち着いたら再び積立額を元に戻すといった柔軟な対応ができます。

急な出費は重なります。

税金なし

新NISAの利益には税金がかかりません。

通常投資の利益には20.315%の税金がかかりますが、新NISAは税金がかからないので、利益はすべて手元に残ります。

例えば通常投資の利益が10万円なら、手取りは8万円を切ります。

「利益」10万円-「税金」20,315円=「手取り」79,585円

税金がかからないのは、投資金額1,800万円までなので十分。

非課税期限なし

旧NISAでは、一般NISAは5年間、つみたてNISAは20年間と非課税期限があったので、非課税期限までに課税口座に移すか、売却する必要がありました。

でも新NISAは、非課税期限がありません。

いつでも非課税で始められて、死ぬまで非課税で保有できるので、期限を気にせず投資計画が立てられます。

20歳なら60~70年くらい保有できます。

現金化しやすい

新NISAは現金化しやすいです。

ネット証券ならスマホから簡単に売却手続きができて、とても安心です。

売却は一度に全部ではなく、一部だけでもできます。

売るときは必要最低限にしよう。

確定申告不要でラク

新NISAの利益は非課税なので、確定申告は不要です。

日々の仕事や家事で忙しくても、余計なストレスを抱えず資産形成を進められます。

確定申告なしは本当にラクです。

デメリット

元本保証ではない

新NISAに限らず、投資は元本保証がありません。

経済状況や市場の動向で価格が変動します。

例えば、投資を始めた最初の数ヶ月で価格が下がり、一時的に元本を割り込むこともあります。

長期で見れば市場は成長するので、リスクを受け入れつつ続けることが重要です。

価格が下がっても売らないで。

投資商品選びに迷うかもしれない

新NISAでは、金融庁が定めた一定の基準を満たす投資信託やETF(上場投資信託)が対象です。

対象銘柄数は約2,300本あります。

- つみたて投資枠➡約290本

- 成長投資枠➡約1,900本

投資商品の種類は以下の通りです。

| 投資商品 | 仕組み | 特徴 |

|---|---|---|

| 株式 | 企業の所有権の一部を買う | 企業の業績や市場の動向に大きく左右されるため、価格変動が大きい |

| 投資信託 (インデックスファンド) | 投資家から資金を集めてプロが運用する | 一つの投資信託で複数の株式や債券に分散投資できる |

| 債券 | 国や企業などにお金を貸し、一定期間後に元本と利息を受け取る | 株式に比べて価格変動が少なく、リターンが安定している |

| REIT (リート) | 不動産を直接購入せずに、不動産市場に投資できる | 投資信託の不動産タイプ(不動産投資信託) |

| コモディティ (金、原油など) | 金、原油、農産物などに投資する | 価値がなくなる心配がない ・物価の影響を受けにくい |

迷ったら投資信託(インデックスファンド)で長く積立しよう。

短期のリターンは期待しにくい

新NISAは長期的な資産形成を目的とした制度なので、短期で利益を得ることは難しいです。

例えば、数ヶ月~1年程度の短期間で資産を増やしたい方には不向きです。

短期で利益を得るなら、多額の資金を集中投資して、価格が上がったところで売り抜く必要があります。

かなりリスクが高く、失敗したら生活が破綻するかもしれないので、短期決戦はやめましょう。

教育資金は15年、老後資金は20年以上で考えています。

ストレスになるかもしれない

手取り15万円で、生活しながら投資するのは簡単ではありません。

過度な投資は生活費が圧迫され、ストレスになることがあるので、無理のない投資額を設定することが大切です。

自分のペースで資産形成と生活のバランスを保ちましょう。

投資しすぎて、NISA貧乏にならないように。

手取り15万円でどのくらい積み立てられるか

手取り15万円の一人暮らしの場合、毎月の生活費のやりくりはとても重要です。

家賃や食費、光熱費、通信費など、固定費や変動費をバランス良く管理する必要があります。

生活に無理のない範囲で行う必要があるので、手取り15万円なら、どのくらいの金額を積み立てられるかを見ていきましょう。

手取り15万円の最適な積立額は月7,500円

一般的に収入から貯蓄にまわす割合は20~30%が理想といわれてます。

ですが金融広報中央委員会の全国調査によると、年間の手取り収入からの貯蓄割合の平均は11%です。

詳細は以下の通りです。

| 年間手取り収入からの貯蓄割合 | 全国 |

|---|---|

| 5%未満 | 6.5% |

| 5~10%未満 | 13.5% |

| 10~15%未満 | 19.2% |

| 15~20%未満 | 3.5% |

| 20~25%未満 | 9.4% |

| 25~30%未満 | 1.4% |

| 30~35%未満 | 5.1% |

| 35%以上 | 7.7% |

| 貯蓄しなかった | 33.8% |

| 平均 | 11% |

貯蓄率で最も多かったのは「10~15%未満」で19.2%、「貯蓄しなかった」は33.8%で約3人に1人は貯蓄していません。

実際の貯蓄率を見ると、一般的に20~30%が理想と言われているのは多いですよね?

一人暮らしで手取り15万円なら、月3~4.5万円を貯蓄に回すのが理想ということになりますが、かなり厳しいと感じます。

総務省「家計調査報告(令和4年)」によると、一人暮らしの月間生活費は平均で161,753円です。

貯蓄割合の平均なら約11%なので月16,500円ですが、生活費も考えると、まずは収入の5%を投資に回すのがいいと考えます。

手取り15万円なら月7,500円で、年間9万円です。

月7,500円なら生活の質を落とさずに、固定費の節約や月に1日だけ副業やバイトをするなどして作り出せます。

以下が手取り15万円の割合別の積立金額です。

| 手取り | 積立割合 | 積立金額 |

|---|---|---|

| 15万円 | 3% | 4,500円 |

| 15万円 | 5% | 7,500円 |

| 15万円 | 7% | 10,500円 |

| 15万円 | 10% | 15,000円 |

| 15万円 | 15% | 22,500円 |

| 15万円 | 20% | 30,000円 |

| 15万円 | 25% | 37,500円 |

| 15万円 | 30% | 45,000円 |

余裕が出てきたら、少しずつ積立額を増やすのもアリです。

手取り15万円の積立額をシミュレーション

月々の積立額を設定するには、まず目標金額や期間を決めましょう。

難しく考える必要はありません。

例えば、以下のような感じです。

- 10年後に100万円貯めて、車の購入にあてる

- 20年後に300万円貯めて、子供ができたときの教育資金にする

- 30年後に1,000万円貯めて、老後資金にする

目標金額や期間が決まったら、実際に投資可能な金額と照らし合わせましょう。

シミュレーションは以下から簡単にできます。

手取り15万円でも無理なく続けるコツ

一人暮らしで手取り15万円でも、ちょっとしたコツで無理なく積立を続けられます。

手取り15万円でも無理なく続けるコツは以下の通りです。

- 自動積立を必ず設定する

- 給料日の翌日を積立日に設定する

- サイトやアプリの通知をオフにする

1つずつ見ていきましょう。

自動積立を必ず設定する

自動積立を設定すれば、日々の忙しい生活の中でも、積立を忘れず続けられます。

例えば、クレジットカード決済や銀行口座からの自動引き落としにすると、設定を変えない限り強制的に積立が進みます。

先取り貯金と同じです。

自動積立は手間がかからないだけではありません。

積立を意識せずに続けられるので、途中でやめてしまうリスクも低くなります。

「今月は積立金額を少なくしようかなぁ」や「価格が下がったらどうしよう」など、感情に左右されにくく心理的な負担も減らせます。

自動積立は、手間がかからず継続できる有効な方法です。

給料日の翌日を積立日に設定する

積立を続けるには、積立のタイミングも工夫が必要です。

積立のタイミングは、給料日の翌日がベスト。

「積立できるときに積み立てる」ではなく「積み立ててから残りで生活する」という意識です。

収入が入った直後に積立をすれば「余ったら積み立てる」にならず、計画的に続けられます。

先取りすれば支出管理もしやすくなるね。

サイトやアプリの通知をオフにする

スマホやパソコンに通知が頻繁に届くと、無意識にアプリやショッピングサイトを開いてしまい、不要な支出を誘発することがあります。

例えば、ショッピングサイトや飲食店からのクーポン通知は魅力的ですが、こうした通知がきっかけで予定外の支出をしてしまうかもしれません。

あるよねぇ。

アプリやショッピングサイトだけでなく、積み立てしている証券会社からの通知もオフにしましょう。

相場の値動きが気にならなくなります。

通知をオフにするだけでも、日々の生活で無駄な誘惑を減らし、家計を安定させられます。

本当に重要なことは、通知をオフにしても届きます。

新NISAの重要な成功率アップ方法

一人暮らしの手取り15万円で新NISAを始めるには、以下の成功率アップ方法を押さえることでリスクを最小限にして効率よく運用できます。

- 証券口座は必ずネットで開設

- シミュレーションする

- ギャンブル投資はしない

- 投資資金を借金しない

- 頻繁に売買しない

- 売るなら必要最低限にする

- 生活防衛費を6ヶ月分以上用意

- ローンがあれば返済を優先

- 周囲に投資していることを言わない

1つずつ見ていきましょう。

証券口座は必ずネットで開設

ネット証券は維持費や人件費が抑えられるので、店舗型より取引手数料が安いです。

店舗型で積立を始めると、最初に高い取引手数料が引かれて元本よりマイナスのスタートになることが多いです。

無駄な手数料を避けるためにも、証券口座はネットで開設しましょう。

同じような投資商品なのに、こんなに違うの?ってなります。

ネット証券ならスマホやPCから、いつでも簡単に設定や取引ができるので、忙しくても面倒でも手軽に投資を管理できます。

便利さと安い手数料の両立なら絶対ネット証券です。

シミュレーションする

投資前には、目標金額や積立期間、積立金額をシミュレーションしましょう。

「目標達成にはどれくらい積み立てればいいか」「いくら積み立てに回せるか」「生活費にどれだけ余裕があるのか」を事前に確認すれば、無理なく続けやすくなります。

シミュレーションは以下から簡単にできます。

無理な積み立てで、普段の生活が苦しい「NISA貧乏」にならないように。

ギャンブル投資はしない

ギャンブル投資とは、一点集中で資金を投資し、短期間で大きな利益を狙うハイリスクな取引のことです。

もちろん絶対に失敗するわけではなく、成功すれば大きな利益を得られる可能性はありますが、失敗したら生活が破綻するかもしれません。

手取り15万円でギャンブル的なリスクをとるのは危険すぎるのでやめましょう。

短期で利益を狙うのは、投資ではなく投機です。

投資資金を借金しない

借金しての投資は利子負担がかかり、さらに家計を圧迫します。

確かに相場がいいときは、借金しても投資で返せると思うかもしれませんが、失敗したら借金だけが残り投資どころではありません。

手取り15万円と収入が限られているので、計画的で安定した資産形成をしましょう。

投資は余剰資金でしましょう。

頻繁に売買しない

投資には単利と複利があります。

複利とは元本だけでなく、利益がさらに利益を生むことで、資産の増加が加速する仕組みです。

頻繁な売買は複利効果を失い、結果的に運用益を削ることになります。

頻繁に売買せずに、利益をそのまま再投資すれば、複利効果を十分に発揮できます。

例えば、年利5%で100万円を投資したら、以下のようになります。

| 意味 | (例)年利5%で100万円を投資した場合 | |

|---|---|---|

| 単利 | 元本にだけ利益がつく | 1年ごとに、ずっと5万円 |

| 複利 | (元本+利益)にさらに利益がつく | 【1年目】100万円+5%=105万円 【2年目】105万円+5%=110万2,500円 【3年目】110万2,500円+5%=115万7,625円 |

普段から相場を確認しすぎると、相場の上昇や下落に動揺し、感情的な判断で売買を繰り返すかもしれないので気を付けましょう。

どっしり構えて。

売るなら必要最低限にする

積立金は将来の目標のためなので、ここに手をつけると資産形成の目標から遠のきます。

例えば急な出費が発生しても、生活防衛費として別に用意している資金から使うことが重要です。

とはいえ、どうしても仕方ないときもあるかもしれません。

そんな時は必要最低限だけ売ることで、複利効果の減少をなるべく抑えましょう。

基本は売らないスタンスで。

生活防衛費を6ヶ月分以上用意

生活防衛費とは、収入が途絶えたときや急な出費が必要になったときに備えておく資金のことです。

生活防衛費は6ヶ月分以上あれば、しばらく生活できるので、投資での余計な不安を減らせます。

生活防衛費を投資口座と別口座で管理すれば、生活費と投資資金が混ざらず、資産管理しやすいです。

生活防衛費を用意して、緊急時も安心して対応できる環境を整えましょう。

生活の基盤も大切です。

ローンがあれば返済を優先

とくにクレジットカードのリボ払いは、金利が高いので注意しましょう。

リボ払いの金利は15%くらいに設定されていることが多く、投資のリターンが確実に15%を上回るのは厳しいからです。

リボ払いの金利高すぎ。

住宅ローンは返済があっても、投資できるならOKです。

金利が固定か変動かによりますが、金利が固定なら将来の計画が立てやすいからです。

変動は今後金利が上がるかもしれないので、残高が多いと思うなら返済を優先しましょう。

住宅ローンはとくに高額なので慎重に。

周囲に投資していることを言わない

投資をしていることを周りに言わないことは、不要なリスクやストレスを避けるために重要です。

投資をしているというだけで、稼いでいなくても周りからの無用なアドバイスや期待、ときには嫉妬を引き起こすかもしれません。

投資話を周りにするとロクなことがありません。

- 「この銘柄がいいよ」と余計なアドバイスをされる

- 「○○は稼いでいる」と噂が広まる

- 「投資で稼いでズルい」と妬まれる

- 「お金貸して」と借金を依頼される

- 「こんな話はどう?」と詐欺話がくる

自分の投資情報は周りに言わず、冷静な判断で計画通りに資産形成を進めましょう。

もし投資話するなら、言っても大丈夫な人か考えて話してください。

会社では投資の話は絶対しません。

投資資金を作る方法

一人暮らしの手取り15万円で、投資資金を作ることは簡単ではありませんが、工夫すれば資金を作れます。

以下が投資資金を作る方法で、組み合わせればさらに効果的です。

- 収支を把握する

- 固定費を見直す

- 変動費を減らす

- 月に1日だけ副業する

- フリマアプリで不用品を売る

- 実家に住む

1つずつ見ていきましょう。

収支を把握する

まず最初に収支をはっきりさせるために、目で見える形にしましょう。

紙に書き出したり、PCでエクセルなどに入力したりでもOKですが、家計簿アプリが便利です。

アプリならスマホで簡単に入力できて、支出を手軽に記録でき、どのカテゴリーにどれだけ使ったかが一目でわかります。

レシートをカメラで撮れば、一発で記録できてラク。

多くの人は支出を正確に把握していないので、無駄な支出がどこにあるか気付いていません。

目で見えれば「外食しすぎているなぁ」や「雑費が多いけど何に使ったんだっけ…」なんてこともすぐ分かります。

節約ポイントがすぐに見つかって、無駄な支出にビビります。

固定費を見直す

固定費は支出の多くを占めるので、見直せれば長期的に投資資金をつくれます。

見直す固定費は以下の通りです。

- 家賃

- 光熱費

- 通信費

- 保険

- 使っていないサブスク

注意点は生活の質を下げすぎないこと。

- 家賃➡利便性や通勤時間を考えて、安い郊外に引っ越す

- 光熱費➡節約グッズを使う

- 通信費➡通信速度が遅すぎない格安SIMに変える

- 保険➡同じ保障内容のネット型にするか、必要以上の保障なら減らす

- 使っていないサブスク➡スパッと解約

家賃は閑散期を狙えば、安くできることもあります。

一人暮らしなら、荷物も多くないから引っ越ししやすいですね。

通信費なら格安SIMで、月5,000円節約できることも珍しくありません。

通信速度は遅すぎるとストレスなので、節約しすぎには気を付けましょう。

我が家は全員格安SIMにしたけど問題ありません。

保険料は火災保険、生命保険、自動車保険などですが、保険は何かあったときしか使わないので、保証は同じで格安なネットで十分。

火災保険は年間3,500円、自動車保険は年間2万円くらいです。そんなに保険かけて、誰に残すの?ってならないように。

固定費は支出の多くを占めるので、改善できればかなり効果的です。

まずは金額の大きいものから見直しましょう。

我が家は年間40万円作れましたが、早くやっとけば良かったと後悔しました…

変動費を減らす

変動費は支出が一定ではなく、月によって金額が変わる費用のことです。

例えば、食費、日用品費、交際費などが含まれます。

見直す変動費は以下の通りです。

- 食費

- 日用品費

- 交際費

- 交通費

- 雑費

固定費と同じように、生活の質を下げすぎないようにしよう。

- 食費➡食材をドラッグストアやスーパーで買って自炊する

- 日用品費➡ネットやドラッグストア、スーパーで買う

- 交際費➡本当に行きたいものに絞る・自宅で集まる

- 交通費➡短距離なら自転車や徒歩にする

- 雑費➡無料でも楽しめるイベントを活用

食費は外食を抑え、食材をドラッグストアやスーパーで買って自炊すれば、一食あたり300円程度に抑えることもできます。

日用品ならネットで買うか、行きつけのドラッグストアやスーパーを決めておくと安定して安く買えます。

クーポンも積極的に使いましょう。

交際費は気分がのらない飲み会などのイベントはやめて、行きたいものだけにすれば、お金は貯まってストレスはたまりません。

交通費なら自転車や徒歩にできれば、健康にもいいです。

我が家は車を1台にして、自分は原付で通勤しています。

変動費を減らす工夫で、家計に余裕が生まれます。

一人暮らしで手取りが15万円と限られているからこそ、変動費の見直しも効果的です。

お金のかかりにくい趣味を見つけるのもアリですね。

月に1日だけ副業する

フルタイムで働きながらの副業は大変ですが、月に一日だけの副業なら生活の負担を増やさずに投資資金を作れます。

スキマバイトなら数時間だけでもいいし、前もってスケジュールを開ける必要もなく手軽です。

例えば、月1のバイトで時給1,000円、8時間働けば「時給1,000円×8時間=8,000円」。

年間なら「8,000円×12ヶ月=96,000円」の投資資金確保。

これに固定費と変動費の節約を足せば、年間10万円以上の投資も十分できます。

負担を増やしすぎないようにしましょう。

フリマアプリで不用品を売る

フリマアプリで不用品を売れば、手軽に収入を得やすいです。

不用品をお金に変えることができるだけでなく、部屋もスッキリします。

継続的に安定して投資資金を作りにくい部分もありますが、手軽に取りかかれるのでオススメです。

やり取りや梱包が面倒なら、リサイクルショップに持ち込みましょう。

実家に住む

実家で生活すれば、ダントツで一番効果的です。

節約効果はハンパなく、年間100万円超えもザラです。

自分が実家に帰ったときの、生活費比較は以下の通りです。

| 項目 | 今の暮らし | 実家暮らし | 予定節約額(月額) | 予定節約額(年間) |

|---|---|---|---|---|

| 家賃 | 7.2万円 | 0円 (要相談) | 7.2万円 | 86.4万円 |

| 食費 | 4.2万円 | 3万円 | 1万円 | 12万円 |

| 光熱費 | 2万円 | 1万円 | 1万円 | 12万円 |

| 通信費 | 0.5万円 | 0.5万円 | 0万円 | 0万円 |

| 交通費 | 1万円 | 1万円 | 0万円 | 0万円 |

| 娯楽・交際費 | 4万円 | 4万円 | 0万円 | 0万円 |

| 雑費 | 5万円 | 2万円 | 3万円 | 36万円 |

| 合計 | 23.9万円 | 11.5万円 | 12.4万円 | 148.8万円 |

予定節約額は毎月12.4万円で、年間なら148.8万円です。

毎月12.4万円の積立を、年利5%で20年間運用すれば、5,097万円になる予定です。

節約効果がすごすぎるので、実家に住めるなら試してみるのもアリ。

実家に住むなら、節約した資金をすべて投資に回さず、家事や生活費を分担して、家族と良好な関係を築く方が良さそうですね。

自分は実家に戻ることにしました。

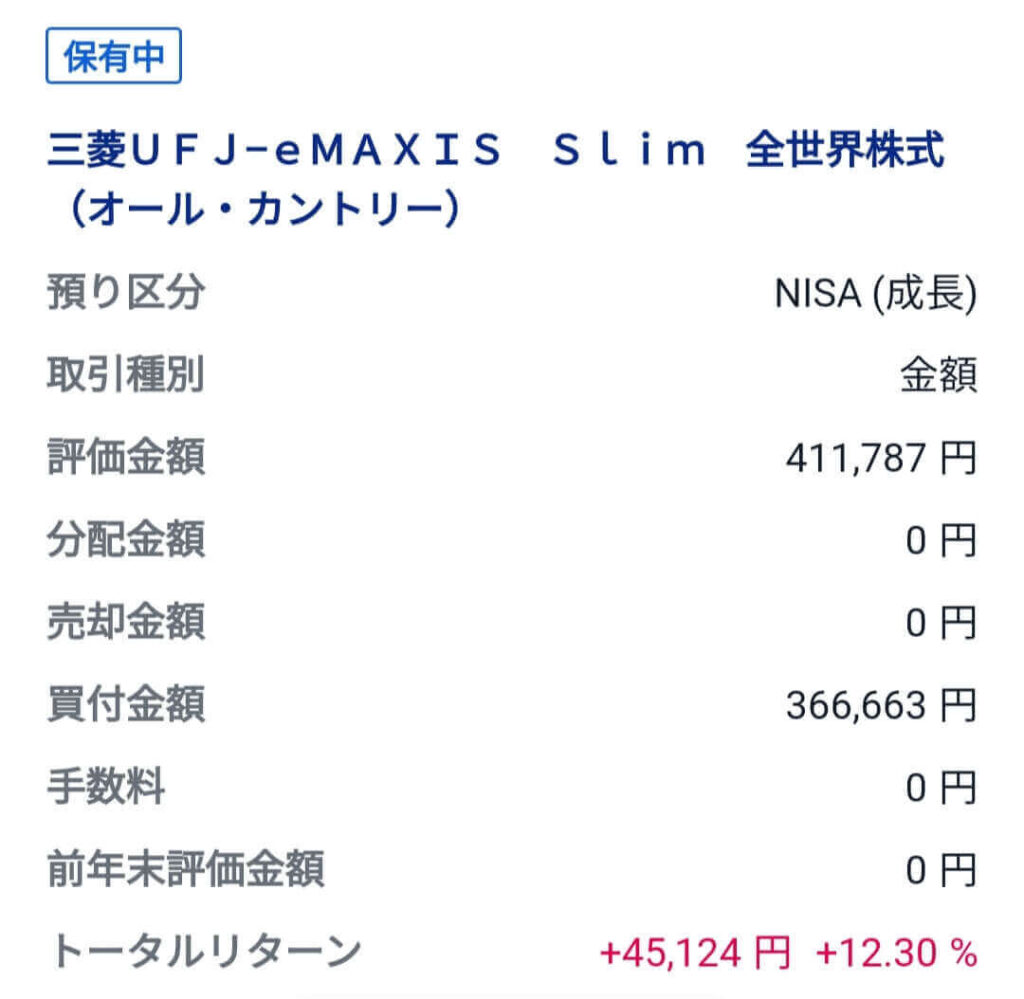

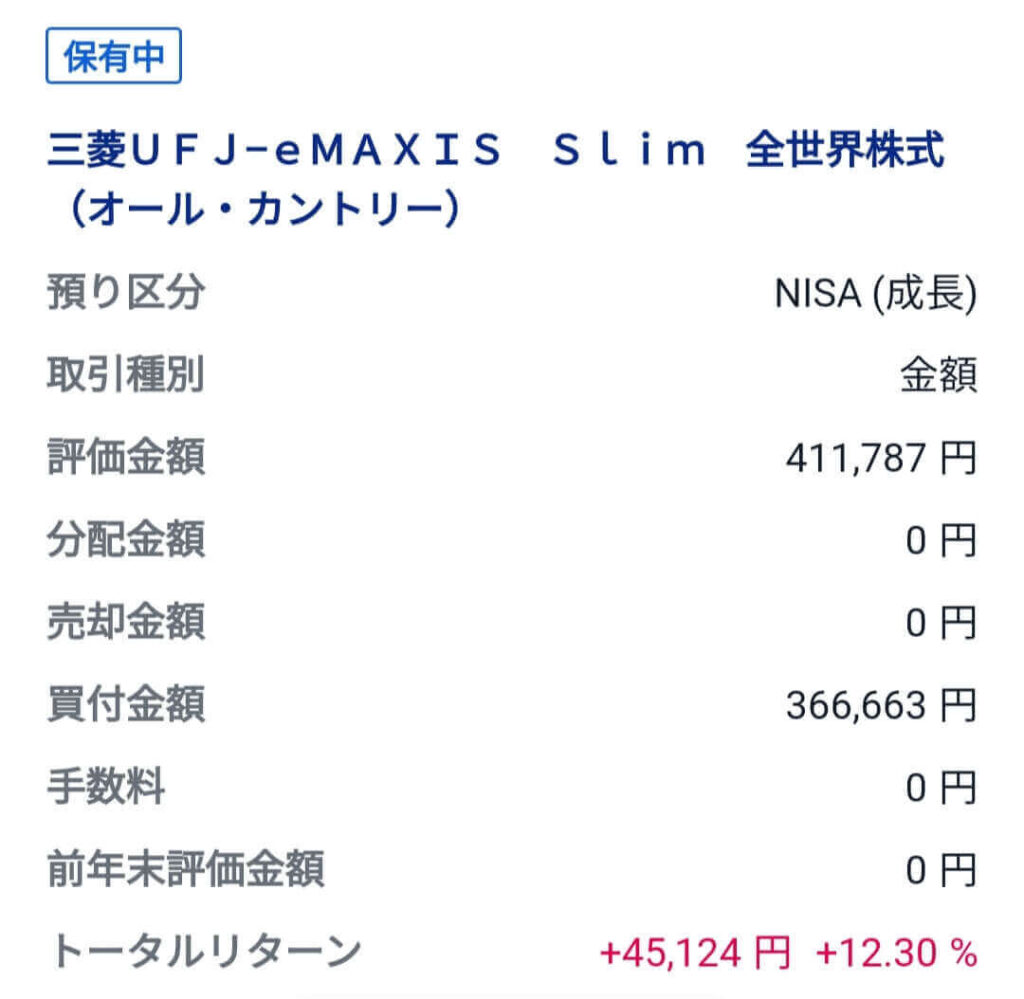

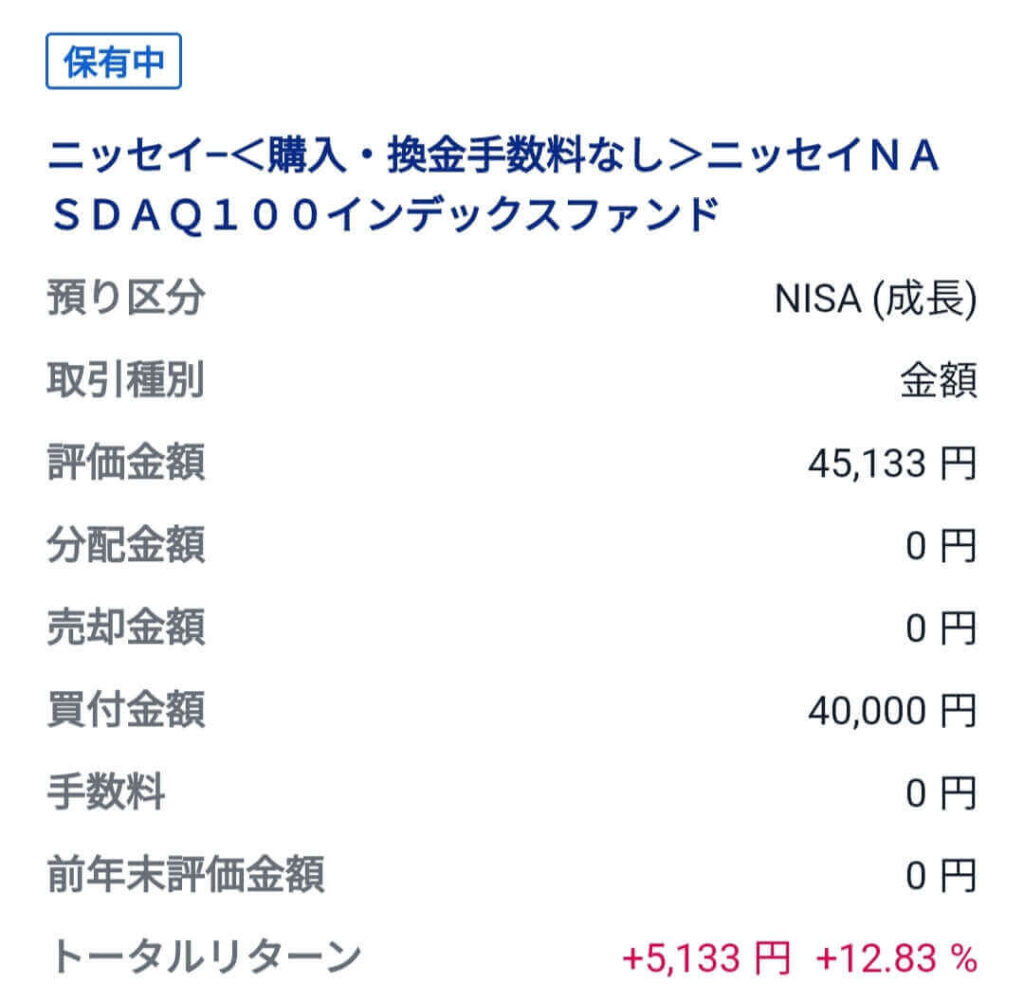

新NISAの運用実績公開(2024年11月12日時点)

新NISA開始の1月から始めた、実際の運用経過と実績を公開します(SBI証券・2024年11月12日時点)。

各銘柄の約11ヶ月半後の運用実績は以下の通りです。

オルカンは1月から月33,333円積み立てています。+45,124円(12.30%)と順調です。

ナスダック100は8ヶ月前から月5,000円積み立てています。+5,133円(12.83%)と順調です。

ただ積み立てているだけなのに、オルカンとナスダック100両方合わせるとプラス5万円以上です。

積み立てを続けて、複利効果でどんどん増えることを期待します。

手取り15万円におすすめのネット証券

おすすめネット証券の詳細は以下の通りです。

| 証券会社 | こんな人におすすめ | 公式サイトはこちら | 新NISA(つみたて投資枠) | 新NISA(成長投資枠) | 売買手数料 | クレジットカード | ポイント | ポイント付与率 | クレカ積立金額 | 投信保有 ポイント |

|---|---|---|---|---|---|---|---|---|---|---|

SBI証券 | SBI経済圏の人 | 公式サイト | 250本 | 1281本 | 無料 | 三井住友カード Oliveなど | ・Vポイント ・dポイント ・PayPayポイント ・Pontaポイント ・JALマイル | 0.5~3% | 100円~10万円 | あり |

楽天証券 | 楽天経済圏の人 | 公式サイト | 241本 | 1,293本 | 無料 | 楽天カード | 楽天ポイント | 0.5%~2.0% | 100円~10万円 | あり |

マネックス証券 | dカードを使っている人 | 公式サイト | 234本 | 1,181本 | 無料 | マネックスカード dカード | ・マネックスポイント ・dポイント | 0.2%~1.1% | 100円~10万円 | あり |

よくある質問

【まとめ】手取り15万円でも新NISAをさっそく始めよう

一人暮らしで手取り15万円の生活は楽ではありませんが、新NISAで資産形成を始めましょう。

新NISAを始めるべき理由は以下の通りです。

- 低収入をカバーする

- 物価上昇(インフレ)に備えられる

- 年金が少なくなる

- 税金なしで資産形成しやすい

- 将来の選択肢が広がる

デメリットもありますが、メリットの方がはるかに多いです。

| メリット | デメリット |

|---|---|

| 100円から始められる 急な出費に合わせやすい 税金なし 非課税期限なし 現金化しやすい 確定申告不要でラク | 元本保証ではない 投資商品選びに迷うかもしれない 短期のリターンは期待しにくい ストレスになるかもしれない |

以下のことに気を付ければ、成功率が上がります。

- 証券口座は必ずネットで開設

- シミュレーションする

- ギャンブル投資はしない

- 投資資金を借金しない

- 頻繁に売買しない

- 売るなら必要最低限にする

- 生活防衛費を6ヶ月分以上用意

- ローンがあれば返済を優先

- 周囲に投資していることを言わない

投資資金がないときは、作る方法もあります。

- 収支を把握する

- 固定費を見直す

- 変動費を減らす

- 月に1日だけ副業する

- フリマアプリで不用品を売る

- 実家に住む

これからは投資している人としていない人で、経済格差がどんどん広がります。

あなたも無理のない範囲で、さっそく始めましょう。

始めたら「もっと早くやっとけば良かった」って思いますよ。