「専業主婦になったけれど、独身時代にコツコツ貯めたお金、ただ眠らせておくのはもったいない…」

そんな風に感じて、新NISAに興味を持ち始めたあなた。

ツマ

ツマ「でも、専業主婦の私が使っても大丈夫?」「自分の貯金だけで始められる?」そう不安に思っていませんか?

必死に働いていた頃の給与やボーナスを切り詰めて貯めたお金。

それは特有財産といって、まぎれもなく「あなた自身のお金」で、そのお金は新NISAでしっかりと運用できます。

新NISAは利益が非課税、扶養や配偶者控除にも影響しない、非課税枠は無期限でいつでも使える。つまり家庭の収入に左右されず、自分の判断で将来に備えられる制度なんです。

この記事では、独身時代の貯金で新NISAを始めるときのポイントや注意点を、わかりやすく丁寧に解説。

「自分で築いた資金で運用してみたい」「夫には内緒にしておきたい」、そんなあなたの気持ちも大切にしながら、安心して第一歩が踏み出せるようにサポートします。

読み終えるころには、「これなら私にもできる」ときっと自信が湧いてくるはずです。

未来の自分に贈る、賢いお金の使い方――その一歩を、ここから一緒に始めましょう。

当サイトは投資において、個人の見解や実績など情報提供を目的としています。投資の正確性や安全性を保証するものではありません。掲載内容によって生じた損害等の責任は一切負いかねますのでご了承ください。投資の最終判断はご自身でお願いします。

【体験談】専業主婦の私が「独身時代の貯金」で新NISAを始めたリアルな理由

ここでは投資を始めるきっかけ、お金を意識するようになった出来事、新NISAで感じたリアルなメリットなど、体験談を交えながらお話しします。

なぜ投資を始めようと思ったのか?

独身時代の私は多少の貯金はしていたものの、投資に対してはかなりネガティブな考えを持っていました。

「投資=ギャンブル」というイメージが強く、「堅実に貯金していれば安心」と思い込んでいたんです。

でも結婚して専業主婦になると夫の収入だけに頼る生活になり、年金だけで老後を過ごせるのか、子どもの教育費は大丈夫なのか、そんな漠然とした不安もありました。

とくに、子育ての先輩である友人の家庭が教育費で苦労している話を聞いたときは「今から準備しないと取り返しがつかないかも」という危機感を覚えました。

そんな時、夫がNISAの話をもってきましたが、それでもやっぱり踏ん切りがつかず「ん~…投資かぁ…」と浮かない態度をとっちゃいました。

すると夫が「自分が先に1年間やってみて結果を伝えるから、それでできそうだったらやってみて」と言いました。

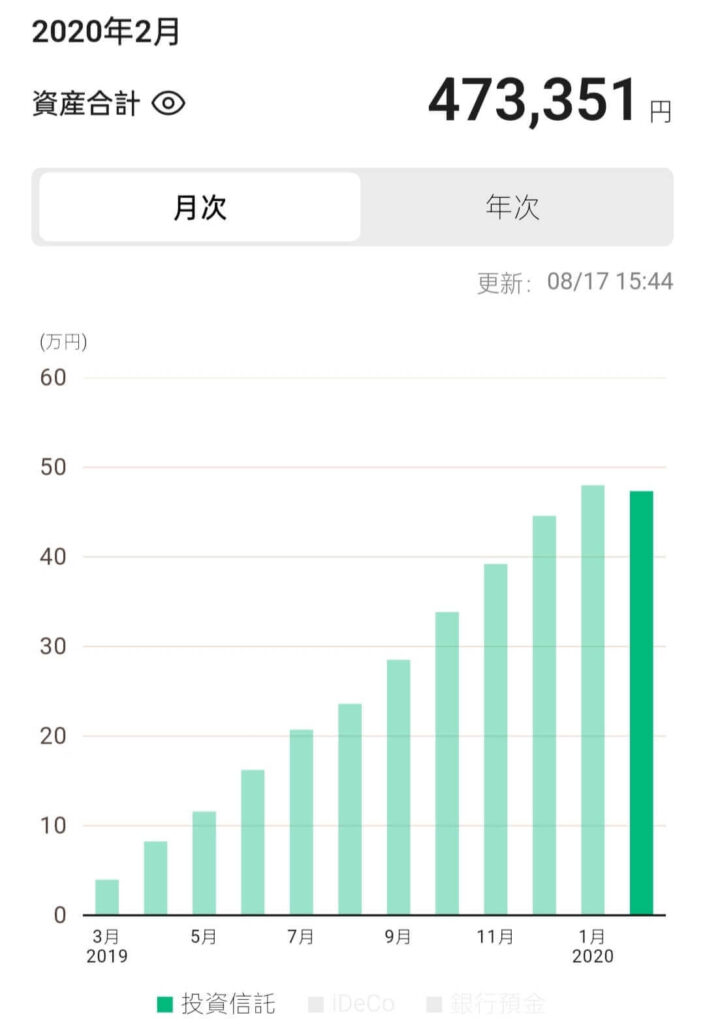

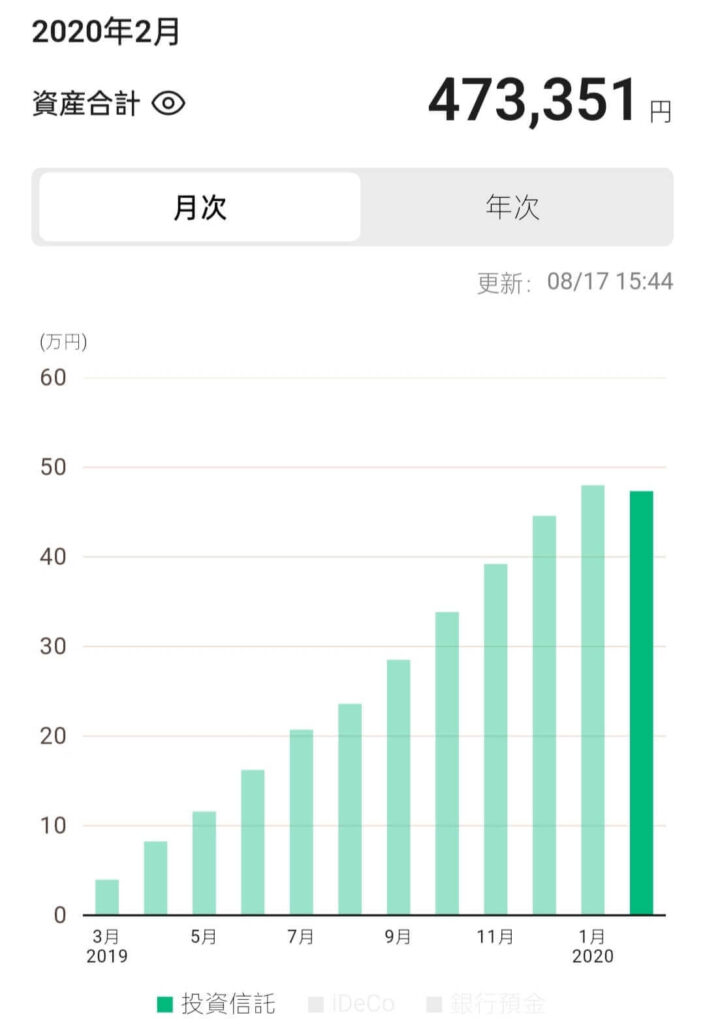

1年後、夫はしっかりプラスになったスマホの画面を私に見せて「やってみようよ」と言いました。

旧NISAの限度額は年40万円なので、2019年3月~年末までに約40万円入金しました。このときは何もしなくても+7万ちょっとです。今はもっと増えているので、数字を見ながら何に使おうかなぁってニヤけちゃいます。

これなら私にもできそうと言うか、これしかないと思い、思い切って積立投資を始めることにしました。

新NISAで感じたメリットと意外な効果

新NISAを始めてみて、まず感じたメリットは「心の安心感」でした。

将来のために資産を育てているという実感が、漠然とした不安を和らげてくれたんです。

通常なら約20%取られる税金がゼロになるのもラッキーでした。

もしあの時、一歩踏み出してなかったら、今頃どうなっていたんだろうと怖くなります。

夫も私の変化を喜んでくれて、お金の話をオープンにできるようになったのも意外な効果でした。

以前は「お金の話なんて…」と遠慮していましたが、今では家計の将来について建設的な話し合いができるようになったんです。

今では安定した運用ができていて、限られた家計の中でも着実に将来への備えができていることを実感しています。

夫婦でやれば倍になるので助かっています。

節約と資産運用を両立させるためにやったこと

投資を始める前に、まず固定費を中心に家計の見直しをしっかり行いました。

たとえば、スマホの料金プランを格安SIMに変更し月10,000円を節約、大家さんに家賃を交渉して月3,000円の値下げを実現など、一度変更すれば継続的に効果があるものを中心に見直し、浮いたお金を投資に回しました。

どの家庭でも改善できることは絶対あります。

初めてでも安心!専業主婦のための新NISA完全ガイド

「投資って難しそう…」「私にもできるのかな?」そんな心配ありますよね。

パート収入がないから、夫の扶養に入っているからと不安に感じる必要はありません。

本人名義の口座なら、収入の有無に関係なく安心して投資を始められます。

新NISAは投資初心者でも始めやすい制度なので、一緒に基本から学んでいきましょう。以下が新NISAの内容です。

| 区分 | つみたて投資枠 | 成長投資枠 |

|---|---|---|

| 非課税保有期間 | 無制限 | 無制限 |

| 制度(口座開設期間) | 恒久化 | 恒久化 |

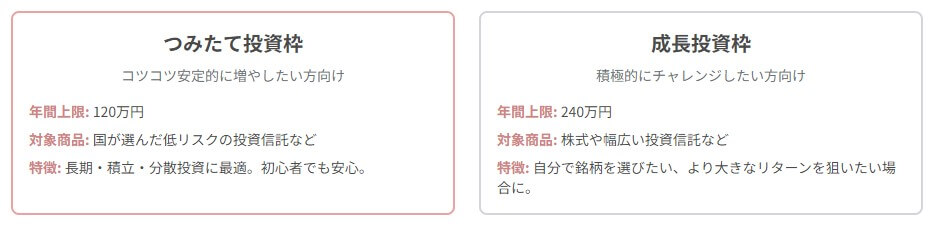

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有限度額(総枠) | 1,800万円 | 1,200万円(内数) |

| 投資対象商品 | 長期の積立・分散投資に適した一定の投資信託(金融庁基準を満たした投資信託に限定) | 上場株式・投資信託等 |

| 対象年齢 | 18歳以上 | 18歳以上 |

一生使える「非課税メリット」と節税効果

新NISAでは、非課税保有期間が無期限なので、何歳から始めても、長期的に資産を保有し続けることができます。

さらに、非課税保有限度額が生涯で最大1,800万円まで拡大され、一度売却した投資枠は翌年に再利用ができるのも嬉しいポイント。

例えば、100万円投資して120万円になったら、通常なら利益の20万円に約4万円の税金がかかります。でも新NISAは取られるはずの4万円がまるまる手元に残るんです。

長期で運用すればするほど、この節税効果は大きくなります。

とくに専業主婦にとって、限られた資金を最大限活用できるのは本当にありがたいメリットですよね。

税金を払わずに済んだ分を再投資すれば、複利効果も期待できます。

つみたて投資枠と成長投資枠の違い&使い分け術

新NISAには「つみたて投資枠」と「成長投資枠」という2つの枠があります。

「つみたて投資枠」はリスクを抑えてコツコツと積み立てる、投資初心者にピッタリです。

「成長投資枠」はつみたて投資枠の商品に加えて、株式や、より幅広い投資信託を購入できます。

資金に余裕がある、リターンを狙いたい、自分で銘柄を選びたい人におすすめです。

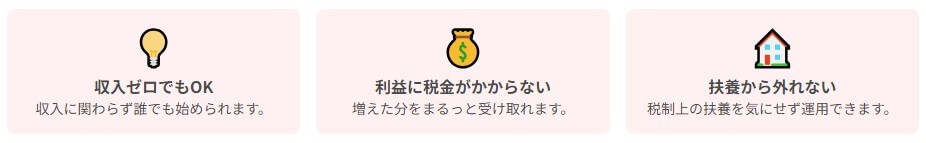

扶養内・配偶者控除内での上手な活用法

専業主方が気になるのは、投資の利益が扶養や配偶者控除に影響するかどうかですよね。

実は新NISAの利益は「所得」に含まれないので、扶養から外れません。

さらに「所得」に含まれないので確定申告も不要です。

扶養の範囲内で賢く投資できるなんて、専業主婦にとってこれほど心強い制度はないでしょう。

贈与は必ず年間110万円に収める

夫の収入を元手に妻名義のNISA口座で運用できますが、「1月1日~12月31日までの1年間に受け取った合計が110万円」を超えると贈与税がかかるので、110万円以内に納めましょう。

贈与税は「受け取った人の年間合計が110万円」なので、投資資金以外でも高額な金品のやり取りや、複数人から受け取る機会があるときは要注意です。

独身時代の貯金は「守れるお金」?法律と税金の落とし穴

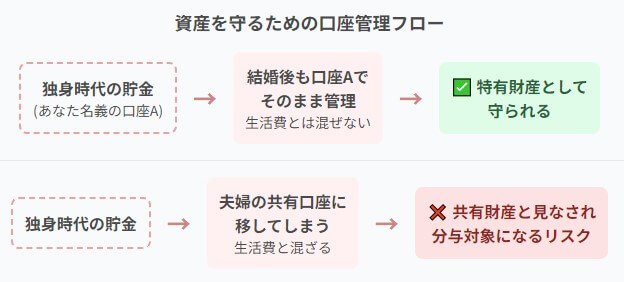

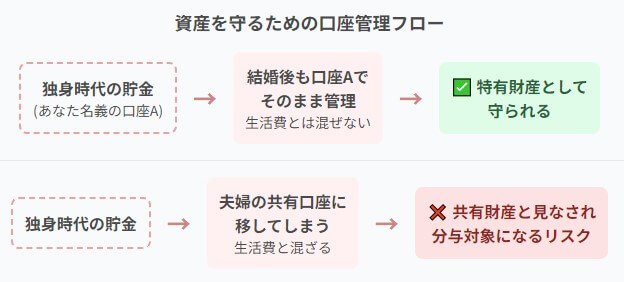

財産には、夫婦が協力して築いた「共有財産」と、そうでない「特有財産」があります。

独身時代の貯金は、法律上あなたの「特有財産」とされ、万が一の離婚時にも財産分与の対象外となるのが原則です。

ですが、結婚後の管理方法を間違えると「共有財産」と見なされるリスクも。

大切な資産を守るためのポイントは「混ぜない」こと。

必ず結婚前の通帳や残高証明を保管し、結婚後もそのお金を独立した口座で管理しましょう。

新NISAで運用する場合も、その独立した口座から資金を移すようにします。

面倒に感じるかもしれませんが、将来の安心のためには必要な作業と言えます。

塩素系洗剤と同じ「混ぜるな危険」です。混ぜると「これは自分の貯金なんです」と訴えても、証明しにくくなり面倒です。

独身時代の貯金を「着実に増やす」新NISA実践法

大切な独身時代の貯金、ただ守るだけじゃなく、できれば着実に増やしていきたいですよね。

でも、「一括で投資するのと、積立とどっちがいいの?」「夫婦のお金とどうやって管理すればいいの?」など、具体的な実践方法で悩んでしまうことも。

ここでは、独身時代の貯金をしっかり守る口座管理術から、実際にコツコツ増やしたリアルな成功例まで、今日から真似できる実践法を紹介します。

独身時代の貯金を守る口座管理術(個人口座 vs 共有口座)

独身時代の貯金は、必ず個人名義の口座で管理しましょう。

普段の生活も管理しつつ、独身時代の貯金を守るには3つの口座を持つのがオススメです。

- 証券会社に開設する新NISA口座(個人)

- 新NISA口座と紐付ける銀行口座(個人)

- 普段の生活を管理する口座(共有)

夫婦共有口座の必要性は各家庭によりますが、個人資産とは必ず分けて管理することが重要です。

面倒かもしれませんが、将来の安心のための大切な習慣です。

結婚前の貯金残高が分かる通帳やスクショを保存しましょう。さらに年1回は投資口座の残高のスクショも保存し、運用成果を記録に残しましょう。万が一でも「これは私の個人資産」ということを証明できます。

資金移動の証明を残す方法(通帳・源泉徴収票など)

もし夫から投資資金を受け取るなら、家計簿や振込記録で資金移動の流れを残したり、贈与契約書を作れば「名義預金」と見なされるリスクを減らせます。

「名義預金」とは、実際にお金を出した人と通帳や口座の名義人が違う預金のこと。

「お金は夫のものなのに、口座名義は妻になっている」状態です。

名義預金は「通帳の名義ではなく、実際にお金を出した人の財産」として扱われることがあります。

記録が残らない手渡しは避けた方が無難です。記録が残らなければバレないような気がしますが、記録がないということは、いざという時に証明もできないからです。

一括投資 vs 積立投資、どっちが得?

「まとまった貯金を一括で投資する」か「毎月コツコツ積み立てる」かで迷いますよね。

理論的には、相場が右肩上がりなら一括投資が有利ですが、高値で買うと下落リスクも高まるので、初心者は積立投資がオススメです。

積立には「ドルコスト平均法」があり毎月定額で投資すると、価格が高い時は少なく、安い時は多く買えて、平均購入価格を抑えられます。

例えば独身時代貯金が300万円あるなら、100万円を一括投資で、残り200万円を月3万円ずつ積立投資するというハイブリッドもアリです。

大切なのは自分が安心できる方法で、無理のない範囲から始めること。

投資は長期戦なので、続けられる方法を選ぶことが最も重要です。

市場に残り続けることが大事。

新NISAでコツコツ増やしたリアルストーリー

私は独身時代の貯金を使って、旧NISAから今の新NISAでも毎月33,333円(年間約40万円)を毎月コツコツと積み立てています。

最初の利益は微々たるものでしたが、時間が経つにつれて複利効果が働き、予想以上に資産が増えることを実感しました。

特別なテクニックは必要ありません。複雑な商品を選ばず、シンプルに続けるだけです。

新NISAだけじゃない!専業主婦が選べる資産運用

「資産運用といえば新NISA」というイメージが強いかもしれませんが、実は専業主婦が選べる方法は他にもあるんです。

「iDeCo(イデコ)ってよく聞くけど、NISAと何が違うの?」とか、「もっとリスクの低い方法はないかな?」と考えている人もいるでしょう。

新NISAとiDeCoの違い、「元本割れは怖い…」という人に向けた低リスク運用方法、さらにはインフレに負けないための分散投資のアイデアまで、幅広く紹介します。

新NISAとiDeCoの違いと選び方

iDeCoは個人型確定拠出年金のことです。

原則60歳まで資金を引き出せませんが、掛金が全額所得控除なので、税金を抑えつつ老後資金を作るのに適しています。

ただ専業主婦は所得がないので所得控除のメリットはありませんが、新NISAと同じく運用益が非課税になるメリットは受けられます。

iDeCoは60歳まで引き出し制限があるので「老後資金の確保」という明確な目的があるときにオススメ。資金に余裕があれば、新NISAとiDeCoを併用して、より充実した老後資金の準備ができます。

新NISAはいつでも引き出せるから、まずは新NISAをして余裕が出たらiDeCoを検討すればいいね。

| 比較項目 | 新NISA | iDeCo(個人型確定拠出年金) |

|---|---|---|

| 目的 | 教育資金・将来資金など幅広く | 老後資金の形成に特化 |

| 税制メリット | 運用益が非課税(元本1,800万円まで) | ・運用益が非課税 ・掛金が全額所得控除 ・退職所得控除や公的年金等控除 |

| 年間投資上限額 | 年間360万円(つみたて枠120万円+成長枠240万円) | 年間14.4万円~81.6万円(職業、企業年金の有無により異なる) ・専業主婦(夫):月2.3万円(年27.6万円) ・公務員:月2万円(年24万円) ・自営業など:月6.8万円(年81.6万円) ・会社員:月1.2~2.3万円(年14.4~27.6万円) |

| 最低投資額 | 月100円(ネット証券) | 月5,000円(上限まで1,000円単位で設定) |

| クレカ払い | 可(金融機関で異なる) | 不可 |

| 投資額の変更 | 24時間いつでも(ネット証券) | 年1回のみ(12月~翌年11月までの間) |

| 資金の引き出し | いつでも可能(入金に日数が必要) | 原則60歳まで不可 |

| 口座開設の条件 | 18歳以上 | 基本的に20歳~65歳未満(国民年金の加入が必要) |

| 手数料 | ・口座開設や管理手数料などはかからない ・投資商品で異なる(購入時手数料、信託報酬など) | (金融機関によって運営管理手数料が違う) ・加入、移換時手数料2,829円(初回のみ) ・加入者手数料105円(掛金納付ごと)+66円(毎月) ・受取時手数料440円(振込ごと) |

| おすすめの使い方 | 中~長期的に使う可能性がある資金の運用 | 老後まで使わない余剰資金での積立 |

元本割れがイヤなら「個人向け国債」もあるけど…

個人向け国債は国が発行する債券で、最低0.05%の金利が保証されています。

とくに変動10年債は、市場金利の上昇に応じて金利も上がります。

「投資は怖いけど、銀行の普通預金よりは増やしたい」なら、低リスク運用から始めて、慣れてきたら新NISAでの投資にステップアップするという方法もあります。

個人向け国債は元本保証だけど、なかなか増えないので新NISAがオススメ。

個人向け国債は投資資金が少額だと正直あまり増えないし、資金拘束期間は自由に使えないから自分はやらないな。

インフレに強い!「ゴールド投資」

金、いわゆる「ゴールド投資」も古くから活用され、インフレに強い資産として知られています。

ただし、金は配当や利息を生まないので、金の価値が上がることで利益を得る「値上がり益」が主な収益源になります。

周りでは「あの時買っておけばよかった」と言っている人もいます。

専業主婦にオススメの証券会社

独身時代の貯金を新NISAで安心して運用するには「どの証券会社を選ぶか」が大切です。

とくに専業主婦におすすめなのは、手数料が安くスマホやパソコンから手軽に取引・設定できるネット証券。

口座開設もオンラインで完結し、初心者でも管理しやすいシンプルな操作性が魅力です。

ネット証券は投資信託の品揃えや、積立の自動設定がしやすい環境が整っていて、独身時代の貯金の存在もバレずに管理しやすくなります。

SBI証券

| つみたて投資枠・成長投資枠本数 | クレジットカード | ポイント |

| 250本・1,281本 | 三井住友カード Oliveなど | Vポイント dポイント PayPayポイント Pontaポイント JALマイル |

| 新NISA売買手数料 | クレカ積立金額 | ポイント付与率 |

| 無料 | 100円~10万円 | 0.5%~3.0%※ |

夫が新NISAでSBI証券

- クレカ積立のポイント付与率が高い

- 投資信託の保有でもポイントが貯まる

- ポイントで投資信託と国内株式が買える

- 好きなポイントで貯められる

\ 国内株式個人取引シェアNo.1 /

楽天証券

| つみたて投資枠・成長投資枠本数 | クレジットカード | ポイント |

| 241本・1,293本 | 楽天カード | 楽天ポイント |

| 新NISAの売買手数料 | クレカ積立金額 | ポイント付与率 |

| 無料 | 100円~10万円 | 0.5%~2.0%* |

新・旧NISAで楽天証券を使っています。サイトが直感的に使いやすいのでラクです。

- 最大15万円までポイント還元(クレカ積立と楽天キャッシュ併用)

- 楽天ポイントで投資ができる

- サイトやアプリが使いやすい

- 無料で日経テレコン(楽天証券版)が読める

\ 新規口座開設数過去5年累計NO.1 /

マネックス証券

| つみたて投資枠・成長投資枠本数 | クレジットカード | ポイント |

| 234本・1,181本 | マネックスカード dカード | マネックスポイント dポイント |

| 新NISAの売買手数料 | クレカ積立金額 | ポイント付与率 |

| 無料* | 100円~10万円 | 5万円以下:1.1% 5万円超過~7万円以下:0.6% 7万円超過~10万円以下:0.2% |

マネックス証券はNTTドコモグループの一員です。

- dカードのクレカ積立で最大1.1%ポイント還元

- 業界NO.1の投信保有ポイント付与率

- dポイントで投資信託を買える

- マネックスポイントは他のポイントに交換できる

\ dカードクレカ積立最大1.1%ポイント還元 /

よくある質問

- 専業主婦でも新NISAを始められる?

-

はい、専業主婦でも新NISAを始められます。本人名義の口座なら、収入の有無は関係ありません。投資利益は「所得」とみなされないので、扶養も外れず安心です。

- 独身時代の貯金で投資しても問題ない?

-

はい、問題ありません。独身時代の貯金は法律上「特有財産」とされ、結婚後も適切に管理すれば共有財産と見なされません。新NISAをするなら、個人名義の口座を使って貯金と生活費が混ざらないように、通帳や証拠書類をきちんと保管することが大切です。

- 贈与税に注意しないといけないの?

-

はい、夫から資金を受け取って投資するなら、年間110万円を超えると贈与税の対象になります。資金提供は家計簿や振込記録、可能であれば贈与契約書を用意しておくと安心です。

【まとめ】 独身時代の貯金は適切に管理して新NISAで運用しよう

今の時代、銀行に預けているだけではお金はほとんど増えません。

独身時代の貯金を適切に管理し新NISAで賢く運用すれば、将来の選択肢が広がり豊かな未来を築けます。

「投資=ギャンブル」と思っていた私でも、新NISAで資産が増えています。少しずつでも始めれば、将来への不安が「希望」に変わりますよ。

- 専業主婦でも新NISAは安心して始められる(扶養に影響なし)

- 独身時代の貯金は「特有財産」なので正しく管理すれば守れる

- 銀行・証券口座や通帳は、必ず個人名義で分ける

- 夫の資金なら年間110万円超えで贈与税がかかる

- 新NISA以外にも、iDeCoや個人向け国債などもある